こんにちは、非鉄金属ナビ運営事務局です。

銅やアルミの陰に隠れがちですが、実はここ数年、価格があまり崩れていな金属があります。

そう、亜鉛ですね。

亜鉛は一昔前は建値が20万円台でありましたが、ここ数年は40万円を下回っておりません。

今回はそんな亜鉛にスポットライトを当てて、「2026年の亜鉛(LME Zinc)相場はどうなる?」というテーマで、国内外の最新情報を基に徹底解説します。

本文に進む前に、一つだけ提案させてください。

「毎日わざわざ価格を調べに行く」手間を、今日からゼロにしませんか?

完全無料で毎日の最新相場をメールでお知らせいたします。

───── それでは、本文の続きをどうぞ ─────

2026年の亜鉛価格予測の要点

先ずは、2026年の亜鉛相場の要点を3つまとめてみました。

・トレンド:世界的な「供給過剰」に向かうため、上値は重い展開を予想

・価格レンジ:LME 2,800〜3,300ドル/トン(中心値は3,000ドル付近か?)

・注意点:在庫水準が低いため、底堅く推移し、突発的な急騰リスクも残る

主要機関による2026年亜鉛相場の見通し

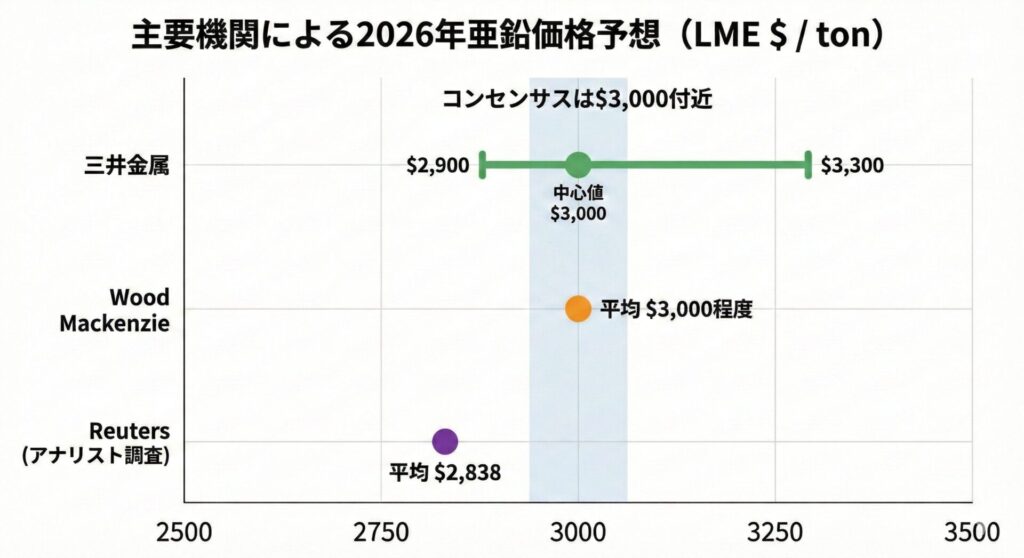

まずは、国内外の主要な調査機関や企業が発表している2026年の価格予測データを見てみましょう。

・三井金属:年平均 3,000ドル(レンジ 2,900〜3,300ドル)

・Wood Mackenzie:年平均 3,000ドル程度

・Reuters(アナリスト調査):年平均 2,838ドル(やや弱気)

・ILZSG(国際鉛亜鉛研究会):27.1万トンの供給過剰(Surplus)を予測

亜鉛相場に関しては、多くの専門家が似たような傾向の予測をしており、

ざっくり「3,000ドル前後」ぐらいで予想しているのが伺えますね。

とはいえ、円安が進んでいますので、現状の為替から亜鉛建値に換算すると「500,000円」を超えるためかなり高い印象を受けます。

需給バランスについての3つのポイント

それでは多くの専門家が3,000ドルを予想するポイントを具体的に確認していきましょう。

2026年、「余るのに下がらない」という現象が起きる背景には、以下の3つの大きな要因があるといわれております。

1. 供給(鉱山):増産による「価格の天井」

2026年は、コンゴのKipushi鉱山をはじめとする新規鉱山からの供給増加が見込まれています。今までは若干不足気味であった鉱石供給が潤沢になることで、価格が青天井に高騰するリスクは抑えられ、相場の「天井」が形成されやすくなります。

TC(製錬マージン)の回復による地金増産

世界全体では鉱石不足が解消され、TC(製錬マージン)も回復傾向にあります。

※TC(製錬マージン)とは、製錬所が精鉱(鉱石)を処理して地金にする際に受け取る「処理費(製錬マージン)」。

凄く簡単に言い換えると、TCとは製錬所(三井金属)のような会社が鉱山会社から受け取る費用です。

鉱石が不足すると、鉱石を供給する側の鉱山会社の立場が強くなりますので、このTC費用は安くなります。

逆に鉱石が多くなると、立場が逆転しますので、TC費用は高くなります。

TC費用が安い場合は、精錬会社が鉱石から地金を製造しても利益が残りづらいので、精錬会社からすると地金を作りにくくなります。逆の場合は、利益が残りやすいので精錬会社が地金を作りやすい状況になります。

よって、2026年はT/Cが高くなるので、精錬会社の地金の供給量が増えることが見込まれるので、供給が需要を上回る見込みです。

3. 続く低在庫

現在のLME(取引所)在庫は、直近データでは約10万t(2026年2月5日)です。

これは過去と比べるとまだ薄く、たとえばLME在庫が20万t前後あった局面(2021年10〜12月ごろ)や、25万t台が見えていた局面(2017年秋ごろ)と比べると、在庫の「安心感」は明らかに低い水準です。なお、2025年末には5万t台まで落ちた日もあり、市場が“低在庫”に敏感になりやすい地合いが続いています。

この文脈で重要なのが、ILZSGが示す2026年の供給過剰(サプラス)約27.1万tは、たしかに需給としては「余る」見通しである一方、いまの低在庫状況を一気に反転させる(=在庫がドカンと積み上がる)と断定できる規模ではない、という点です。理由はシンプルで、

①27.1万tは「世界全体の年間バランス」であってLME倉庫にそのまま積み上がる量ではないこと

全世界で亜鉛は年間に1,200万t~1,300万tの消費があるので、27万tは小さな数字です。

②在庫は“量”だけでなく地域・銘柄・置き場所の偏り(必要な場所に無い)でタイト感が残ること、

③実際にLME在庫は2025年11〜12月に8.4万t以上増えた局面があっても、それだけで「余剰ムード一色」に切り替わるとは限らないこと、です。

需給のまとめ

結局のところ、2026年は亜鉛は供給過剰に向かうが、低在庫を解消するほどの余剰感はないので、

「需給バランスはちょうどいいぐらいになる」

というのが大筋のようです。

それでは価格変動の真の要因は何だと思いますか?

実はここ数年は需給バランス以外の要因が価格に大きな影響を与えています。

相場を動かす2つの裏要素

上述したように亜鉛相場は、単純な「余っている・足りない」という需給バランスだけで決まるわけではありません。

最近ではむしろ、以下の2つの要素が価格に多大なる影響を及ぼしております。

1. 地政学リスク:供給網を直撃する「見えないストレス」

戦争や紛争、国同士の対立は、亜鉛の現物市場にダイレクトに影響を与えます。

- エネルギーコストの跳ね上がり: 亜鉛は「電気の缶詰」と呼ばれるほど、精鉱から地金を作る(製錬)工程で大量の電力を消費します。エネルギー価格の暴騰は、製錬コストの急上昇を招き、即座に価格へ転嫁されます。

- 物流の目詰まり: 海上運賃の上昇、航路の変更、輸出規制などが重なると、世界中で「モノはあるのに、必要な場所に届かない」というパニック買いを誘発します。

つまり: ニュース一発で「供給不安なら買い」「リスクオフなら売り」と、需給表を無視した値動きが起きるのが亜鉛の特徴です。

2. マネーフロー:他金属に引きずられる「連れ高・連れ安」

もう一つの盲点が、投資家による「ベースメタル一括売買」です。

多くの投機資金(マネー)は、亜鉛単体ではなく、銅やアルミなどを含めた「非鉄金属全体」をひとつのパッケージとして売買します。

「銅」が主役の相場に巻き込まれる: 例えば、銅相場が活況になると、投資資金が非鉄セクター全体に流れ込み、亜鉛の需給に関係なく価格が押し上げられる(連れ高)ことがあります。

銅相場と亜鉛相場は相関性が大きく、もはや銅と亜鉛は同じ動き方をするといっても過言ではありません。

国内亜鉛建値への影響

「国内建値(円建て価格)」への影響です。

日本の建値は「LME価格 × 為替(ドル円)」で決まります。

2026年はLME相場自体が神経質な動きをする中、為替変動の変動も非常に読みにくい状況ですが、大きく円高に動く可能性は低いと思いすので、国内建値の高止まりは続きそうです。

まとめ(2026年 亜鉛相場の見立て)

- 2026年の亜鉛は、供給増で需給は緩みやすい一方、現在の低在庫がどこまで解消されるかが最大の分岐点です。需給が「供給過剰」でも、在庫が薄い・偏る(地域/銘柄/置き場)と、価格は下がり切らず荒れやすくなります。

- 約27万tの供給過剰という数字は、世界全体の年間バランスであり、そのままLME在庫に積み上がる量ではありません。したがって「過剰=即・在庫急増=相場が一転」とは単純化できません。

- さらに2026年は、需給以外の材料として、戦争・地政学リスク(エネルギー/物流/制裁)と、銅など他金属を起点に動く投機資金(ベースメタル一括の買い・売り)**が、亜鉛にも波及して値動きを増幅させる局面に注意が必要です。

結論として、当メディアでは、2026年の亜鉛は「価格が崩れにくく、亜鉛建値ベースでは高止まりする」と予想します。

もし何か不明点があれば、お気軽にご連絡くださいね。

貴社の仕入れ・販売戦略に合わせた、より詳細な個別シミュレーションが必要な場合は、お気軽に事務局までお問い合わせください。